弊社及び弊社の運営するファンド(“SC”又は“弊社”)は株式会社ゴールドクレスト(“ゴールドクレスト”又は“GC”)の株主です。

SCは、ゴールドクレストの安川秀俊代表取締役社長(“安川社長”)が、会社法に反する行為によって不正に利益を得た可能性があると判断したため、株主代表訴訟を検討するために必要な資料の提出を求めて、2024年9月9日、取締役会議事録と会計帳簿の閲覧謄写請求(“本司法手続き”)を開始しました。本司法手続きは現在も係争中であるため、本ウェブサイトにおいて開示できる情報には制限があります。

SCは、ゴールドクレストの少数株主として、ゴールドクレストのガバナンスが機能不全に陥っていることや、ゴールドクレストの支配株主である安川社長と少数株主との間に深刻な利益相反の可能性が生じていることなどを懸念しています。そこで、これらゴールドクレストの株主価値が棄損されている現状について、少数株主の皆様とも問題意識を共有すべきであると考え本ウェブサイトを開設いたしました。

※本ウェブサイトに記載された内容は本ウェブサイトを制作した2024年12月30日現在の情報に基づいて作成されています。

(2025年2月12日更新) 本ウェブサイトは、本ウェブサイトに掲載される住居が特定されないようにするための修正作業を行う間、一時的に非公開としております。

(2025年4月24日更新) 本ウェブサイトを再度公開いたしました。

SCは、2025年6月に開催予定のゴールドクレストの定時株主総会において株主提案権を行使しました。株主提案の概要については説明資料をご覧ください。

GC物件竣工とほぼ時を同じくして、安川社長が個人で間接的に株式の100%を保有していた佐藤秀の佐藤秀物件が竣工しました。

GC物件と佐藤秀物件は、分譲マンションとしての特性がほぼ同じです。

竣工時期:ほぼ同じ時期(3ヵ月差)

販売時期:同じ時期に販売活動を実施

販売場所:同じ場所にモデルルームを設置して販売活動

構造 :同じ(鉄筋コンクリート造)

規模 :ほぼ同じ(いずれも100戸前後の中規模マンション)

間取り :同じ(いずれも2LDK~3LDKを中心とした間取り)

最寄り駅:同じ

駅徒歩 :ほぼ同じ(いずれも10分前後。ただし、GC物件の方が5分ほど近い)

想定顧客:同じ(いずれもファミリー層)

価格帯 :ほぼ同じ(ただし、同じ価格ならGC物件の方が5~10㎡ほど狭い)

最寄り駅は同じ、間取りもほぼ同じであるため、同じ予算であれば、駅から少し遠いが広めの佐藤秀物件か、駅に近いが広さは一般的なGC物件か、購入希望者は比較検討すると思われます。

SCは、佐藤秀による佐藤秀物件の開発が、ゴールドクレストの支配株主と少数株主との間の利益相反が顕在化した事例、つまり支配株主である安川社長が実質的に保有していた佐藤秀が佐藤秀物件の開発という事業機会をゴールドクレストから“横取り”した事例ではないかと懸念しています。

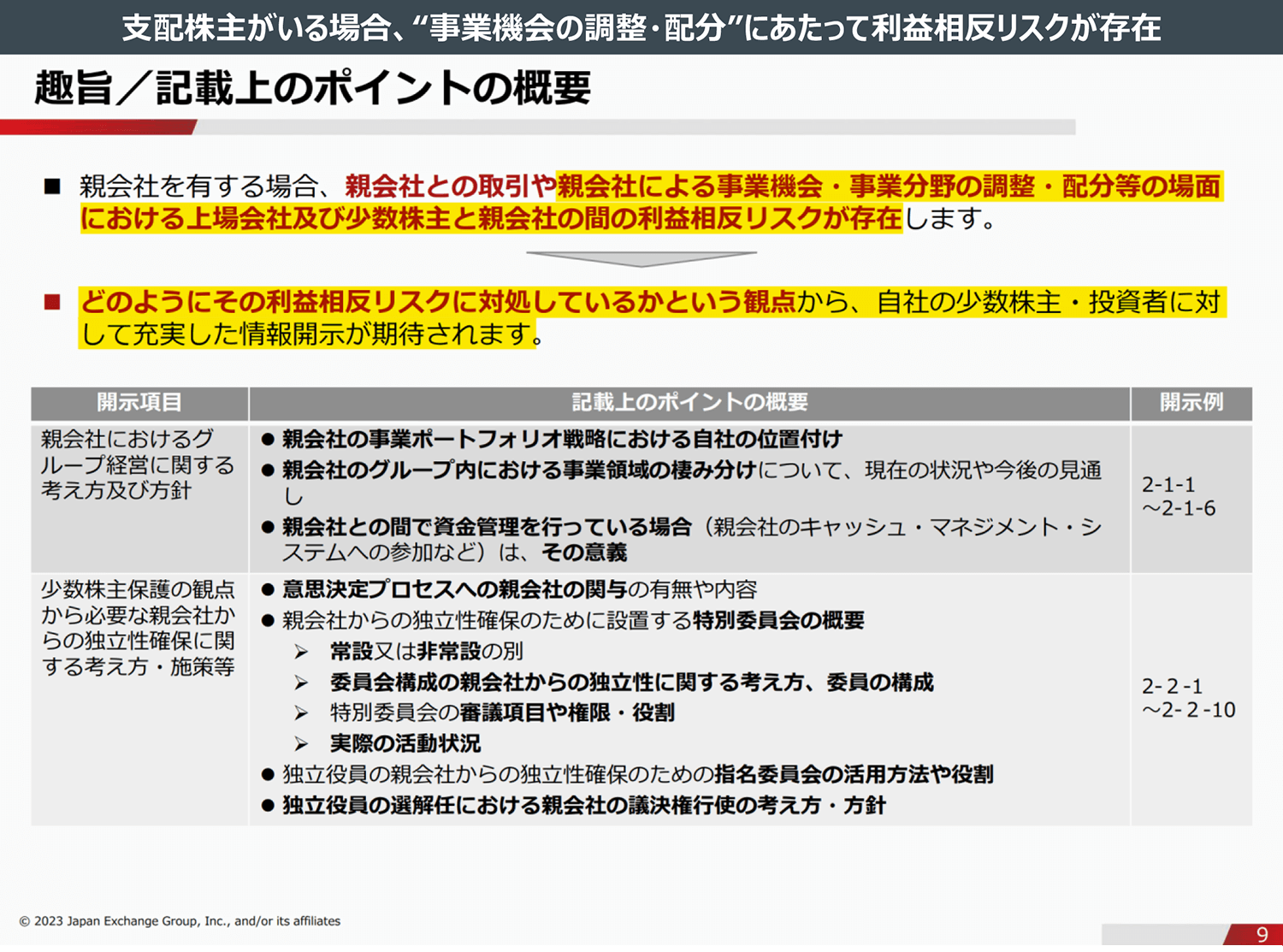

この利益相反は、支配株主がいる上場会社の問題として東京証券取引所が次のように指摘しています。

東証は、親会社など支配株主がいる上場会社は事業機会の調整・配分の場面において、支配株主と上場会社の少数株主の間で、利益相反リスクが存在すると指摘しています。つまり、支配株主が上場会社の少数株主の利益を蔑ろにして事業機会を“横取り”するリスクが存在する、と指摘されています。

同時に東証は、利益相反リスクにどう対処するか、上場会社は少数株主に対して“充実した”情報開示を行うよう求めています。

(出所:東京証券取引所「少数株主保護及びグループ経営に関する情報開示の充実」(2023年12月16日)より弊社抜粋。黄色ハイライトは弊社。)

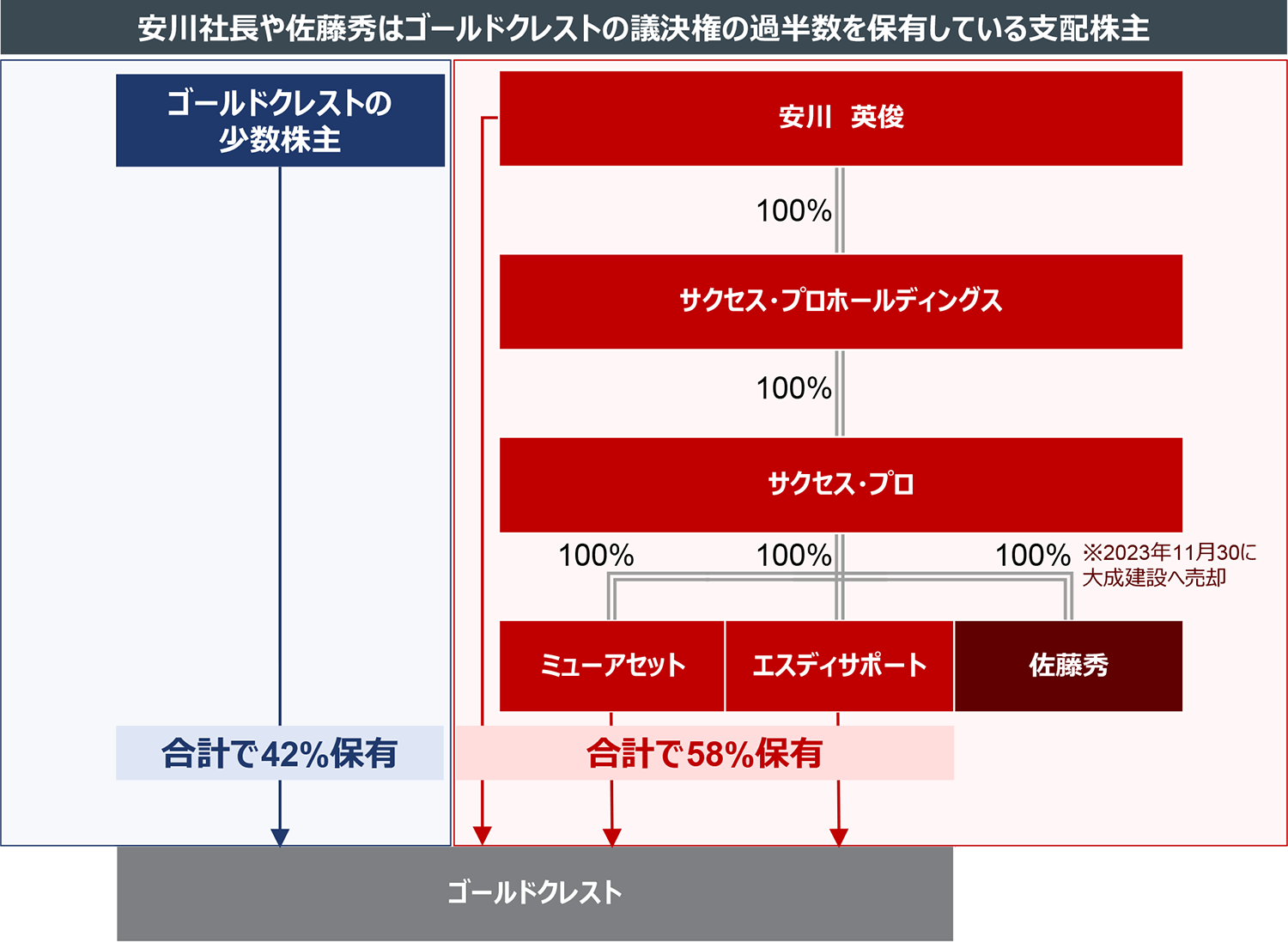

安川社長と安川社長が支配する会社(“安川社長グループ”)は合計で、ゴールドクレスト株式の約58%を保有しており、実質的にゴールドクレストは安川社長の支配下にあります。つまり、東証の指摘する利益相反リスクとは、ゴールドクレストにおいては佐藤秀を含む安川社長グループと、ゴールドクレストの少数株主の間の利益相反リスクとなります。

佐藤秀物件とGC物件は、佐藤秀とゴールドクレストが同じマンション開発という事業を行った事例であり、まさに東証の指摘した「事業機会・・・の配分・調整等の場面における・・・利益相反リスク」に該当する事例です。

しかし、ゴールドクレストは、佐藤秀物件の開発に関して少数株主から利益相反リスクが指摘されてもなお“充実した”情報開示を行うどころか、何ら情報開示を行っていません。

これはゴールドクレストのガバナンスが機能不全に陥っている証左であると、SCは考えます。

そして、ガバナンスが機能不全に陥った結果、実際に事業機会の“横取り”という利益相反が発生した可能性があると、SCはゴールドクレストに対して懸念を伝えました。

このようなSCの懸念に対して、ゴールドクレストは「収益性」が異なっていたことが、開発を見送った理由の一つであると主張しています。

1棟のマンションから得られる利益は、マンションの販売金額から、土地/建設/販売コストを控除して決まります。佐藤秀物件とGC物件は場所、時期、価格、間取り、販売方法がほぼ同じなので、販売金額や販売コストの面で収益性に差はつかず、土地/建設コストで収益性に差がついたことになります。

しかし、佐藤秀物件とGC物件を建設した土地は、同じ日に、同じ相手から、佐藤秀とゴールドクレストがそれぞれ取得したことが分かっています。同じ日に、同じ相手から、ほぼ同じエリアで、同じマンション用の土地を取得し、同時期に建築を行った場合、土地コストや建設コストの面で収益性に大きな差が生まれることは通常ありません。

従って、GC物件を開発したゴールドクレストにとっては佐藤秀物件も魅力的な事業機会だった可能性があるため、佐藤秀はこの魅力的な事業機会を“横取り”したのではないか、とSCは懸念しているのです。

ゴールドクレストは佐藤秀に対して佐藤秀物件の販売代理業務を提供していますが、そもそも、ゴールドクレストはマンションの開発を自ら行う会社であり、通常は自ら土地の取得から開発、販売まで行っているため、最初からマンション開発の機会を譲る形で行う販売代理は稀有な事業となります。

また、佐藤秀は建設会社であり、通常は自ら土地の取得や開発を行うことは無く、通常、建物の建設を請け負う立場にあります。佐藤秀にとってもマンション開発は稀有な事業なのです。

実際に、ゴールドクレストが上場した1998年以降、SCが確認した限りゴールドクレストは3物件しか販売代理を行ったことがなく、その3物件はいずれも佐藤秀の自社開発物件です。

また、佐藤秀についても安川社長が支配権を獲得した2004年6月以降、SCが確認した限り佐藤秀は3物件しか自社開発を行ったことがなく、その3物件はいずれもゴールドクレストの販売代理物件となっています。

つまり、ゴールドクレストは普段から頻繁に販売代理を行っていて、今回の販売代理が偶然佐藤秀の物件だったわけではなく、佐藤秀のため、つまり安川社長の個人会社のためだけに、販売代理を行っていた可能性もあります。

SCは、これまで記載したような事実を踏まえて、ゴールドクレストに販売代理に関して任意で資料を開示するよう求めましたが、開示を拒否されています。

仮に佐藤秀のマンション開発が“肩代わり”であったとしても、東証の指摘した「事業機会・・・の配分・調整等の場面における・・・利益相反リスク」が存在する以上、利益相反は無かったとの説明が必要です。しかし、ゴールドクレストは佐藤秀が佐藤秀物件を開発したのは、「収益性の問題である」との定性的な説明しかせず、その定性的な説明が不十分であるとSCから指摘されてもなお、それ以上の情報開示を行っていません。

ゴールドクレストがSCの指摘を踏まえてもなお、何ら利益相反リスクについて情報を開示していない以上、ゴールドクレストのガバナンスは機能不全に陥っていると評価せざるを得ず、このようなガバナンスの機能不全は少数株主の利益が棄損されるリスクを上昇させています。

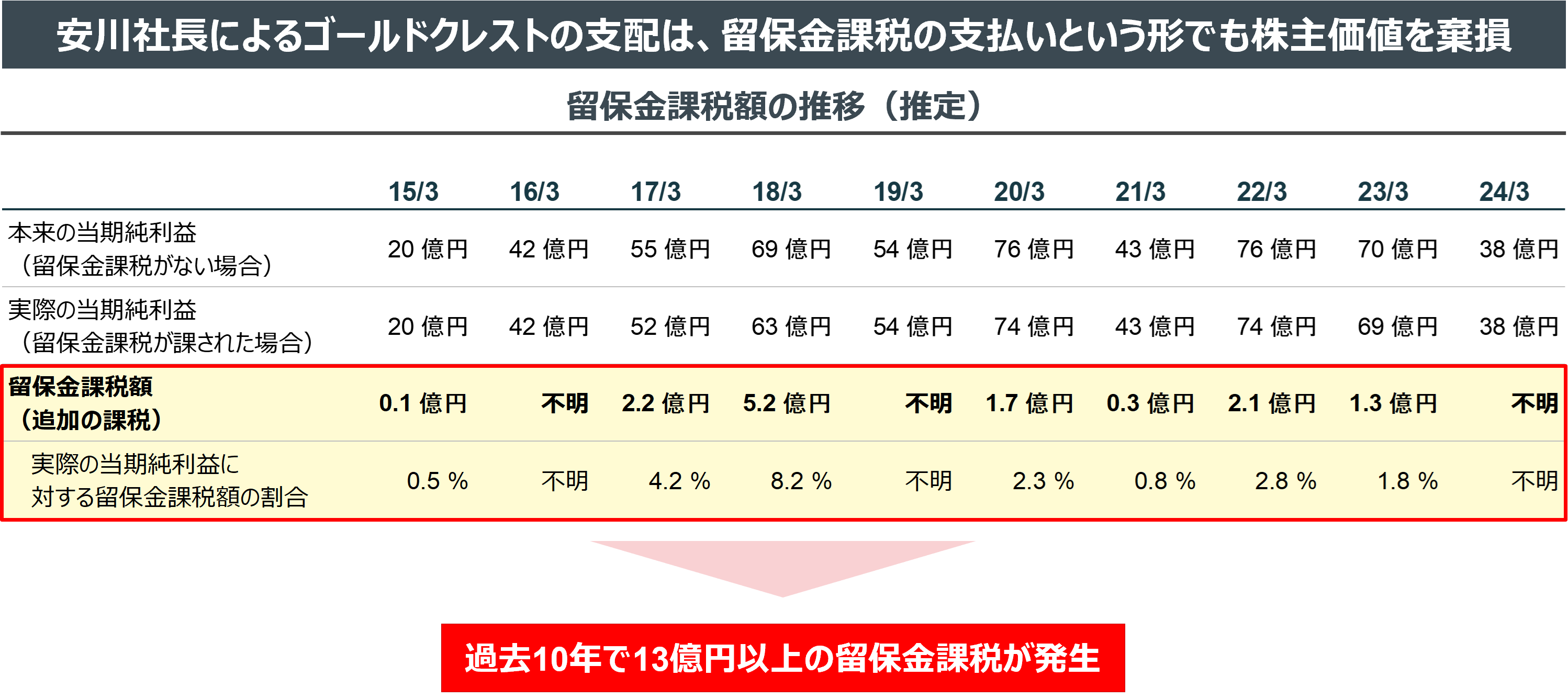

安川社長がゴールドクレストを支配していることで、ゴールドクレストは留保金課税の支払いを強いられています。

(出所:有価証券報告書。留保金課税額は、法定実効税率の調整項目として開示された留保金課税の負担率を連結税金等調整前当期純利益に乗じて推定。留保金課税の負担率が非開示の年度は不明としている。)

留保金課税制度は、企業のオーナー個人に対する所得税の過度な節税を抑制するために、一定の条件を満たした同族会社が一定額以上の内部留保を行うと同族会社の課税後の利益にさらに追加で課税を行う制度です。

ゴールドクレストは安川社長グループが50%超を保有して内部留保を行った結果、ゴールドクレストの利益、つまり少数株主を含む株主の利益に対して、追加の税金を課されているのです。

安川社長がゴールドクレストの株主価値を十分に向上させている経営者であれば、多少の留保金課税は無視できるかもしれません。しかし、株主価値向上を果たせない安川社長のために、株主の利益に対して追加の税金が課され、少数株主の利益が棄損されることは許容できません。

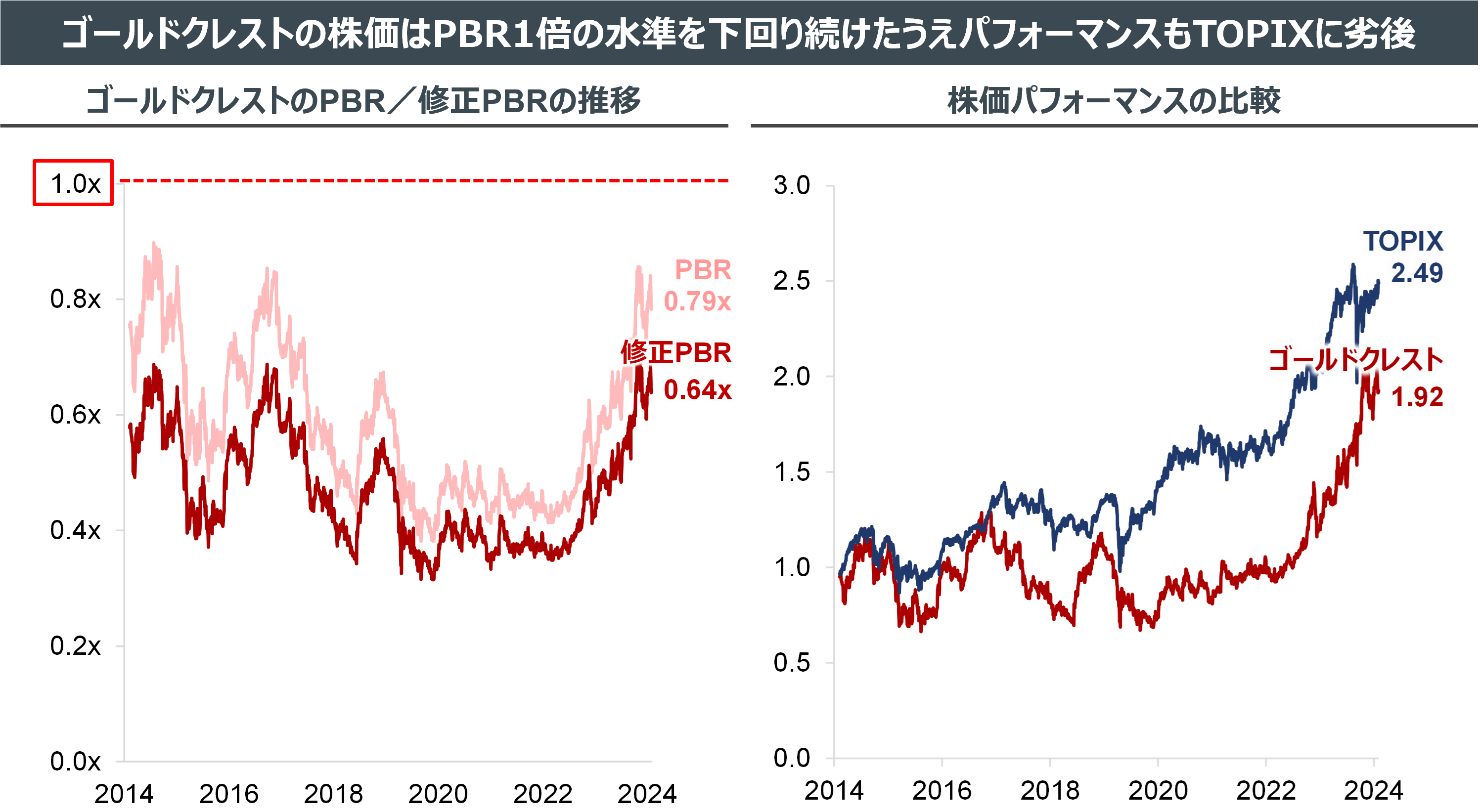

このようなガバナンス上の問題を抱えながら株主価値の向上を実現するのが難しいことは、株価を見れば明らかです。

ゴールドクレストの株価はPBR1倍の水準を超えることなく、長期にわたって低迷しています。そのうえ、株価パフォーマンスもTOPIXに大きく水を空けられており、ゴールドクレストの経営は株主価値を長期にわたって棄損し続けてきました。

(出所:QUICK Workstation(Astra Manager)より弊社作成。2024年12月30日現在。修正PBRは賃貸等不動産、販売用不動産及び仕掛販売不動産の税引後含み益を加算して算定。株価パフォーマンスは2014年12月30日を1として指数化。)

また、2023年3月に東京証券取引所から要請された「資本コストや株価を意識した経営の実現に向けた対応」は、いまだに全く行われていません。

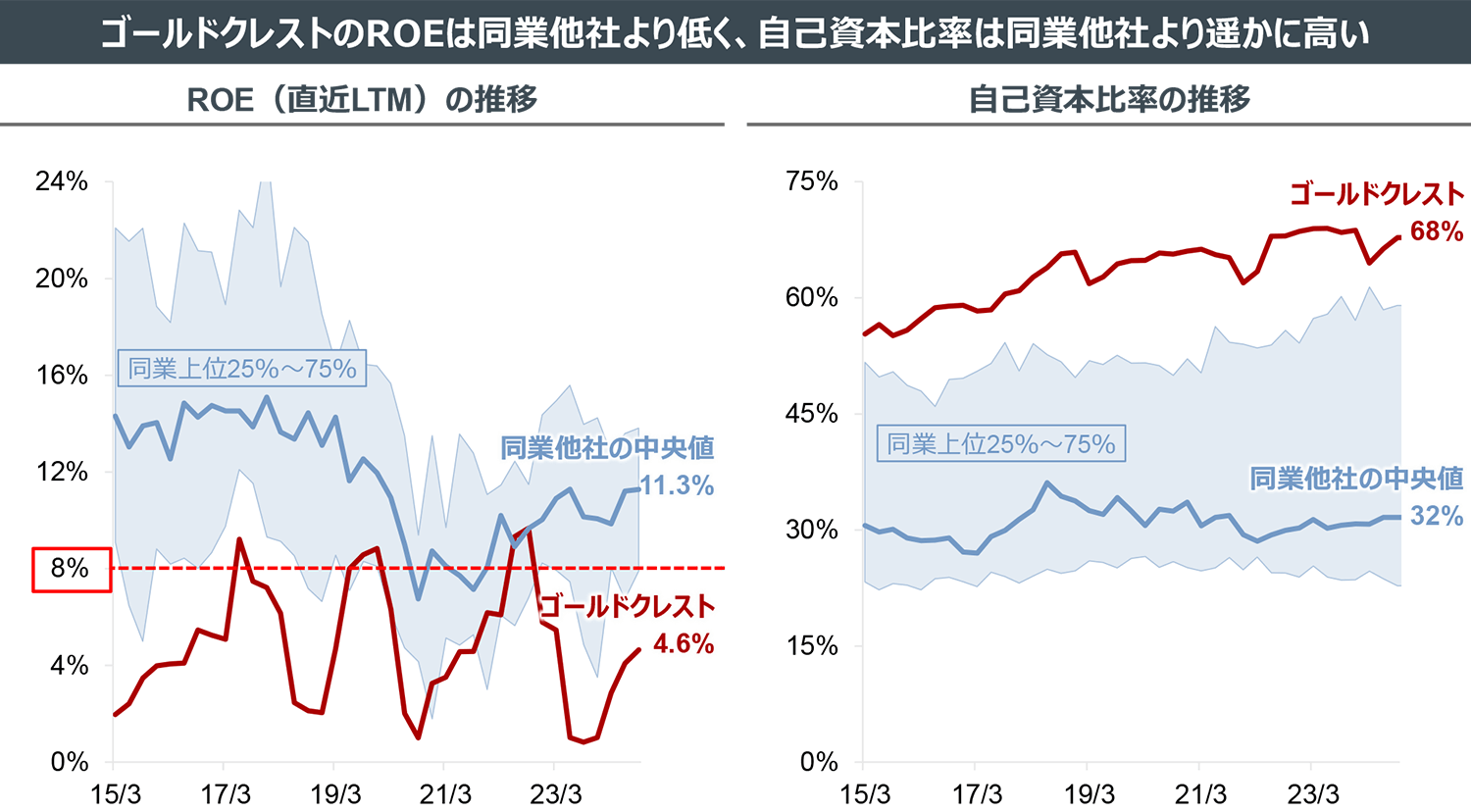

株価低迷の大きな要因は過剰な自己資本にあります。ゴールドクレストのROEは同業他社のみならず、上場企業の最低ラインとされる8%の水準をも下回っています。一方で、自己資本比率は同業他社を大きく超える水準となっています。

(出所:QUICK Workstation(Astra Manager)より弊社作成。同業他社は日経NEEDS業種の小分類が「マンション開発・分譲」に区分された上場企業のうち、2015年から継続して上場している26社を対象に集計。)

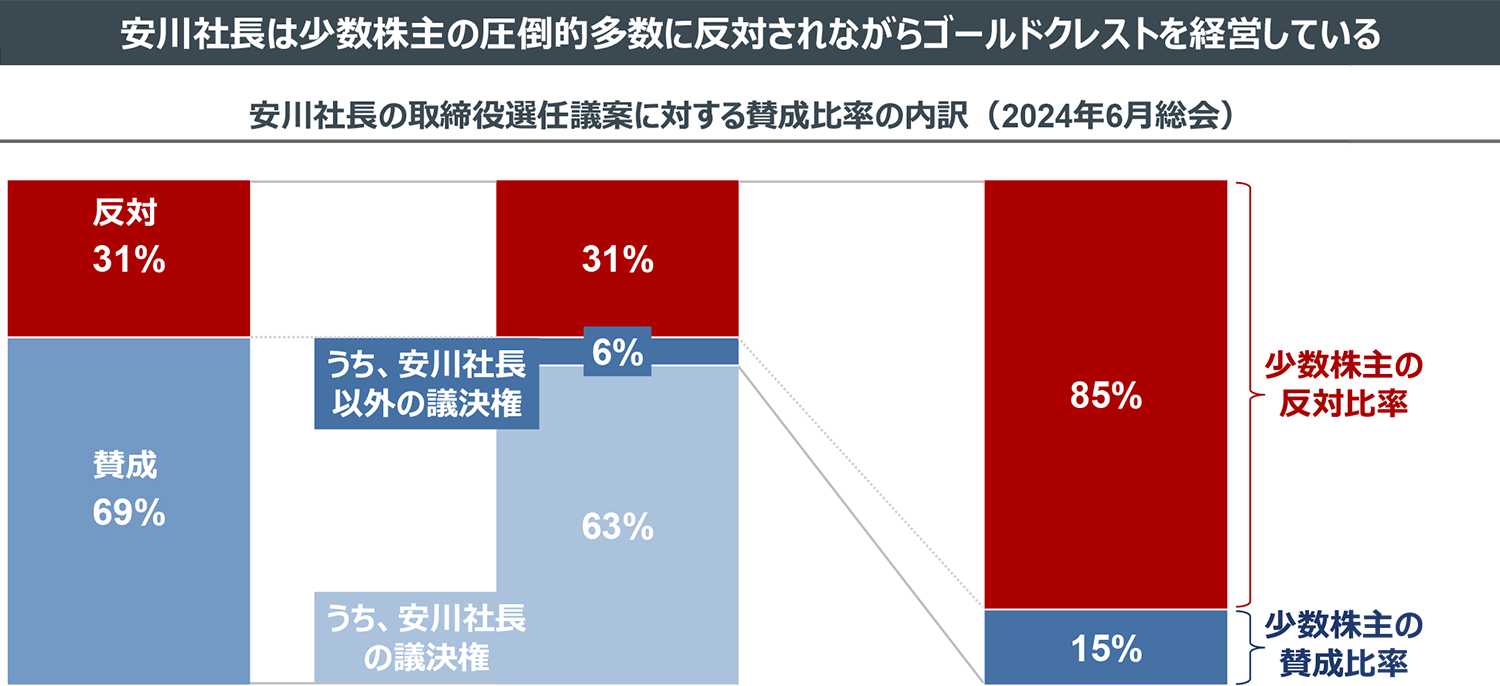

安川社長は、株主総会で取締役として選任され、ゴールドクレストの代表取締役社長として、ゴールドクレストを経営しています。しかし、安川社長の取締役選任議案には、少数株主の圧倒的多数が反対しています。

(出所:臨時報告書より弊社作成。安川社長の議決権は2020年12月8日付で提出された変更報告書に記載された保有株式数19,496,820株を基準として算定)

安川社長は、自分以外の株主の大多数からは全く信任されていない経営者であることを自覚すべきです。そして株主価値向上のために何ができるか、真剣に考えるべきです。

これができないのであれば、上場廃止を選択するべきではないでしょうか。