株式会社ストラテジックキャピタル及び同社の運営するファンド(以下、総称して「SC」といいます。)は株式会社淀川製鋼所(以下「淀川製鋼所」又は「当社」といいます。)の株主です。SCは淀川製鋼所に対し、株主価値向上のため、株主提案権を行使して次の議案を提出いたしました。

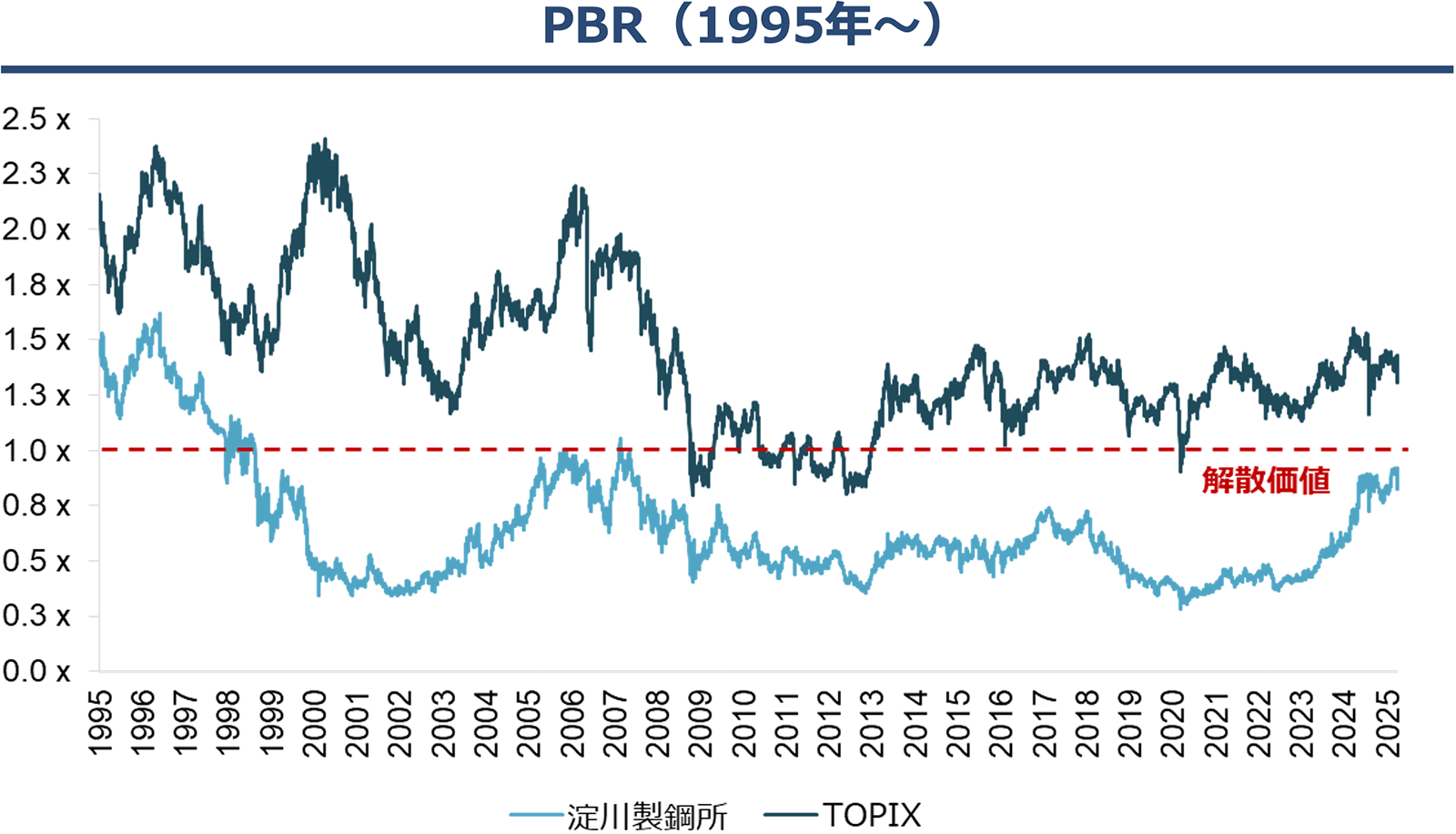

当社の株価バリュエーションは、1998年以降、PBR1倍を下回って推移しています。また、2025年3月末時点でもPBRは約0.85倍と非常に低水準となっており、TOPIXの約1.35倍とは大きな乖離があります。当社の株価推移からは、当社の経営方針が、株主の利益を毀損してきたことが明らかであり、株主価値の向上のために経営方針や資本政策の転換が必要です。

(出所:QUICK Workstation(Astra Manager)よりSC作成)

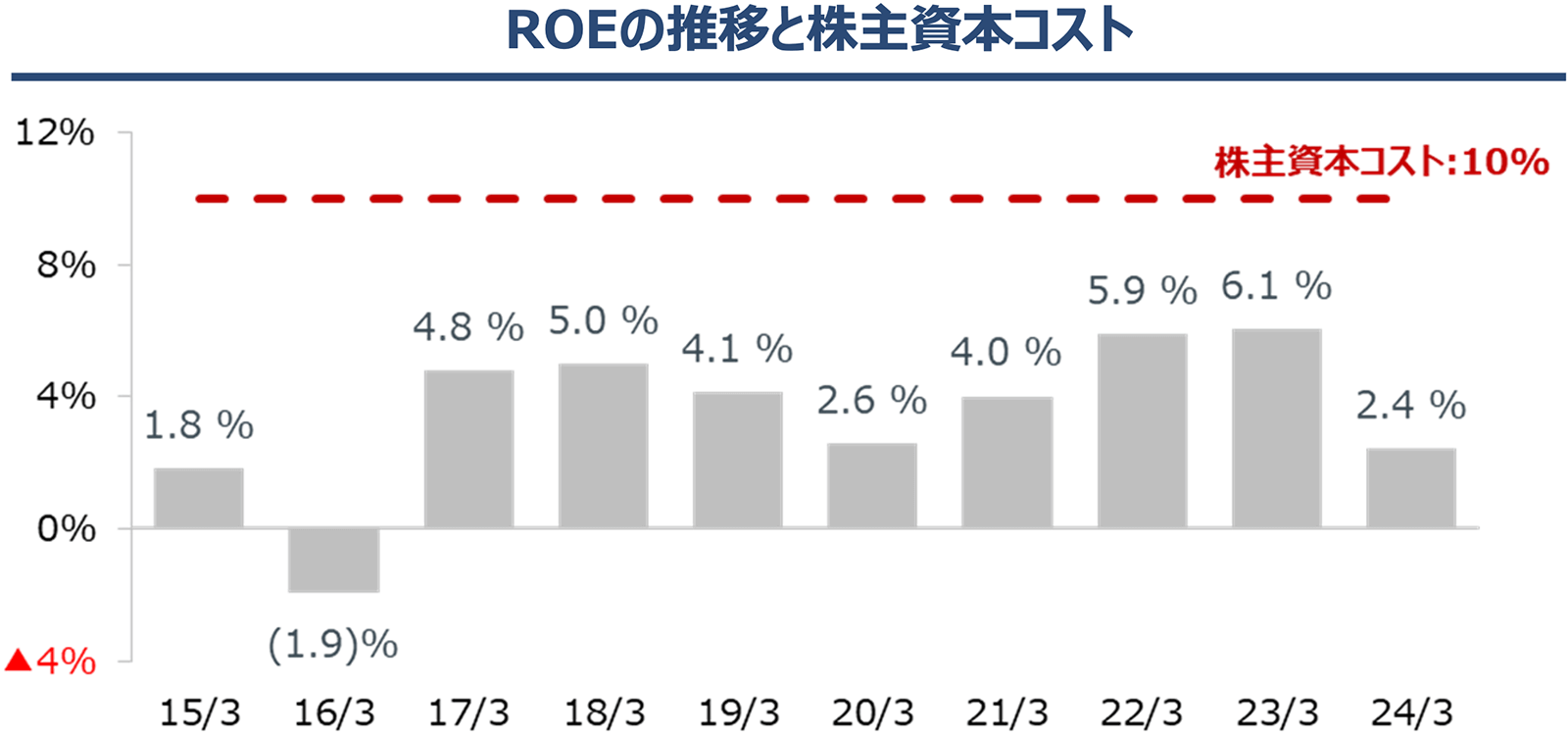

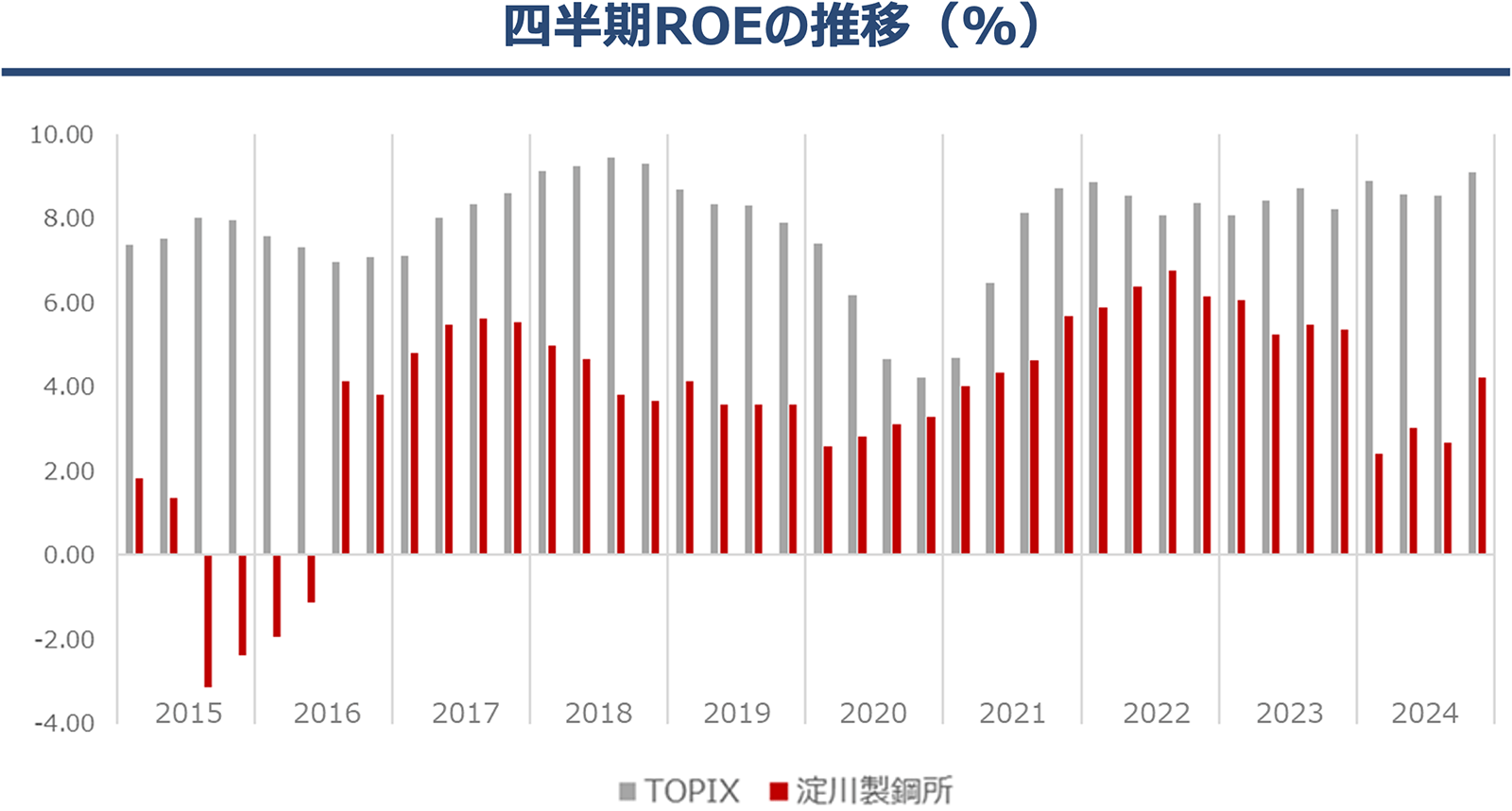

PBR1倍割れが常態化しているのは、ROEが株主資本コストに満たないことが主因です。SCは当社の株主資本コストを約10%程度と推測していますが、ROEはその水準を大きく下回る状況が継続しています(なお、2025年3月末時点で当社の株主資本コストをBloombergは11.9%、Quickは9.6%程度と推計しています)。また、中期経営計画におけるROE目標は僅か7%であり、株主資本コストを明らかに下回っています。株主コストを上回るROE目標を設定し、実現に向けた中期経営計画を策定し直すべきでしょう。

(出所:QUICK Workstation(Astra Manager)よりSC作成)

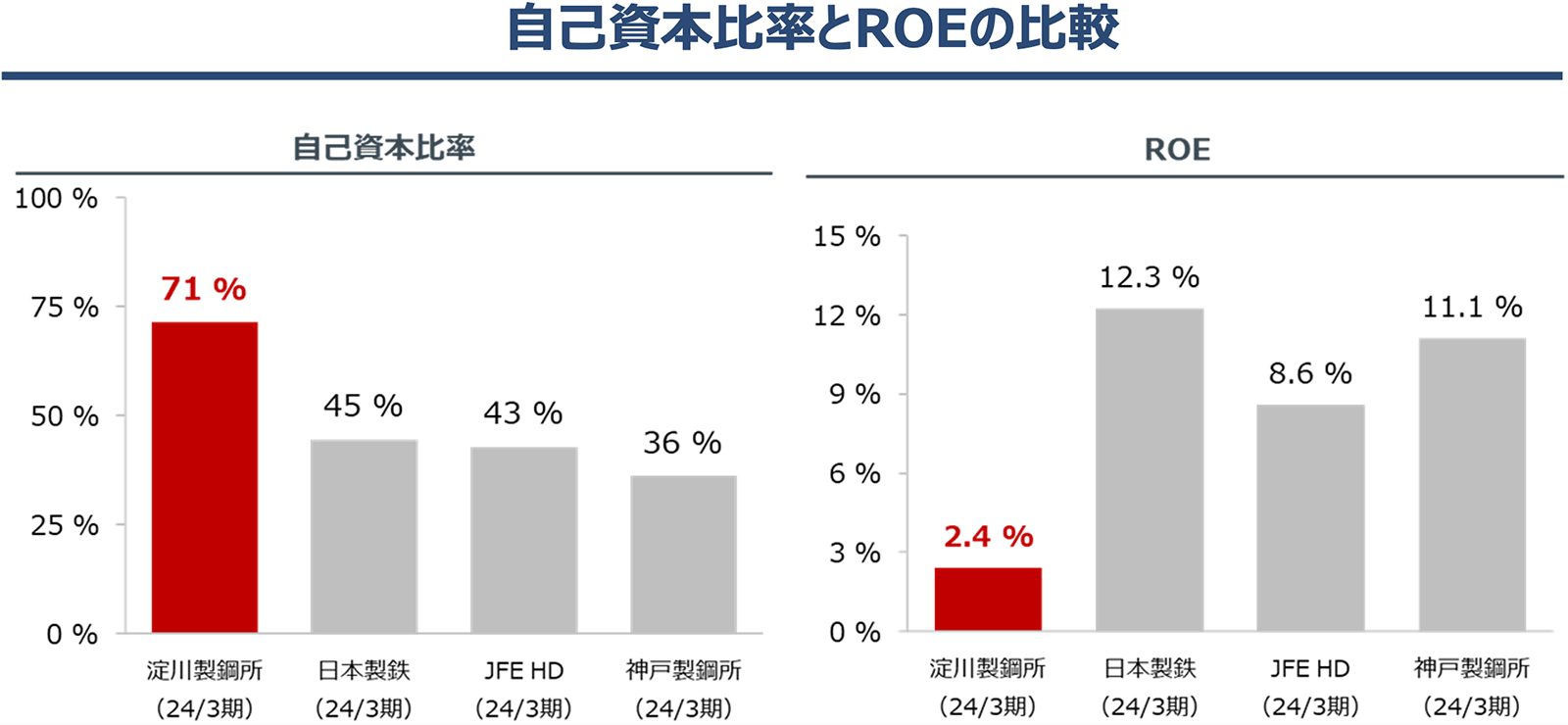

当社の自己資本比率は、70%以上と非常に高水準であり、大手鉄鋼会社と比べても自己資本比率の高さは明らかです。これは資本コストを上昇させ、ROEを低下させるという両面において悪影響があります。当社がPBR1倍割れを解消するためには、株主還元方針を配当性向100%・DOE6%に変更することで、徐々に自己資本を圧縮し資本効率の改善を図ると共に、安定した株主還元を行っていく方針を示すべきです。

当社は、2024年4月25日に公表した中期経営計画の改定において、株主還元方針の変更を発表しましたが、現在の方針では自己資本比率の圧縮は見込めません。

DOE6%を導入した場合、ROEが6%に満たない場合は、自己資本は徐々に圧縮されます。当社の自己資本比率は現在高すぎる水準であるため、DOE6%を導入しても10年後の自己資本比率は60%程度となることが想定され、財務健全性には全く問題がありません。当社は多額の政策保有株式や賃貸等不動産を保有しており、これらを考慮すると、本来はさらに高いDOE又は別途の資本政策が望まれるところです。

(出所:QUICK Workstation(Astra Manager)よりSC作成)

当社の業績は変動が激しいうえ、自社でコントロールの利かないエンドマーケットの影響を強く受けます。そのため、単年度の利益に配当額が影響される配当性向だけでは、株主還元の可視性が低く、

(出所:BloombergよりSC作成)

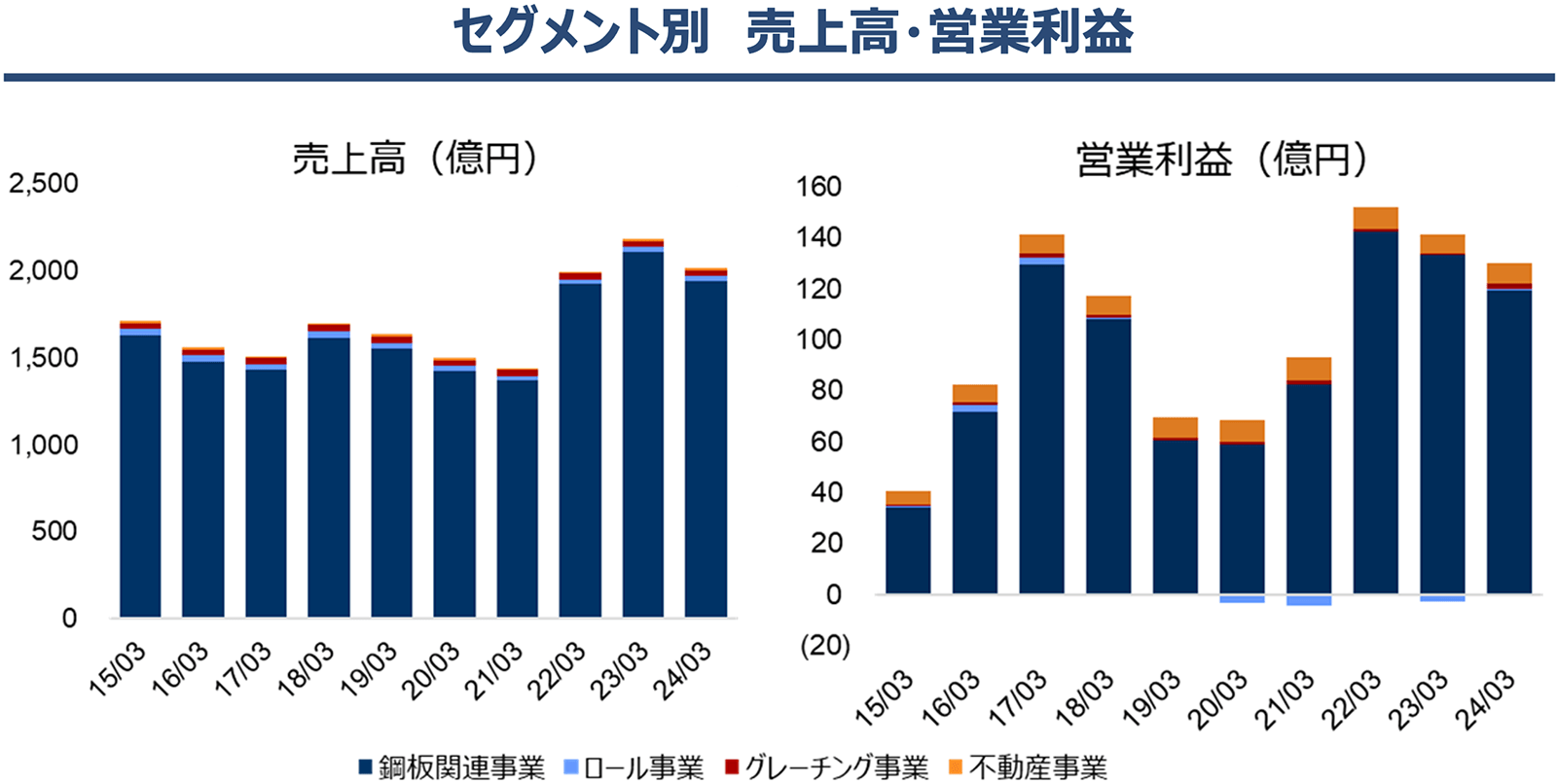

当社は、主力事業である鋼板関連事業以外の利益貢献が極めて低い状況です。ロール事業・グレーチング事業の利益は殆どゼロもしくは赤字が継続しており、清算を含めた経営改革の検討が必要です。また、不動産事業は、資本効率を上回る資本効率の実現が理論的に不可能であり、賃貸等不動産やゴルフ場、迎賓館等の不要な資産は売却すべきです。

(出所:QUICK Workstation(Astra Manager)よりSC作成)

また、地域別では、営業利益の大半を淀川製鋼所(日本)とSYSCO社(台湾)で賄っています。中国及びタイの利益はゼロもしくは赤字が継続しており、これらも撤退を含めた経営戦略の再検討を行う必要があると考えます。

(出所:当社開示資料よりSC作成)

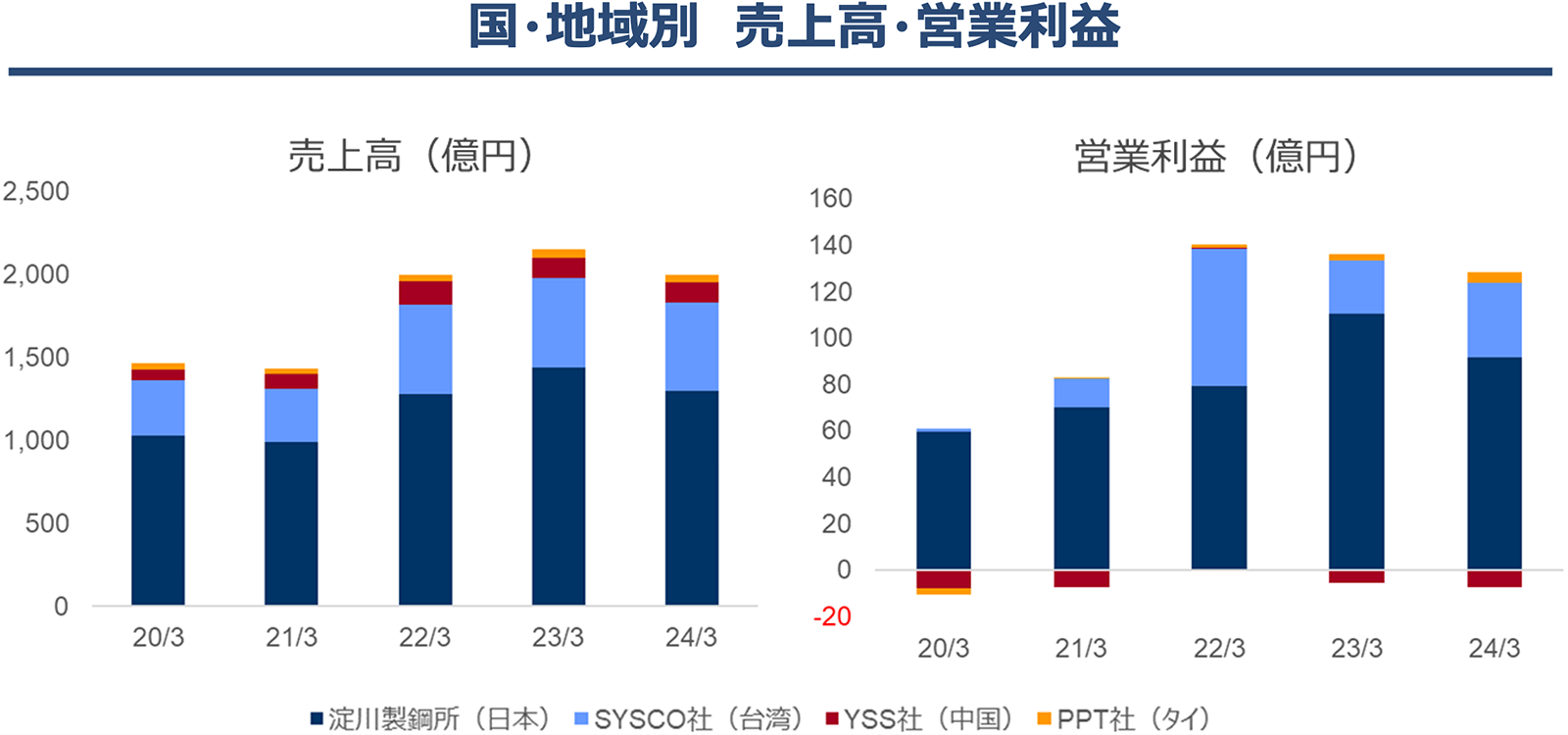

SCは、当社がこのように不採算事業を放置していることを投資した当初から問題視しており、当社に対して何度も対応を行うよう要請してきました。

当社は2024年4月25日に発表した中期経営計画の改定にて、事業ポートフォリオ改革(不採算事業の見極め、グループ再編等)を掲げましたが、それから約1年経過した現在も全く進展が見られません。実行までに至らずとも、具体的な対応方針の発表等も何もなされておらず、このままでは今後も改善が期待できません(なお、同時に掲げられた「CCC短縮」や「新規事業の創出」も同様に音沙汰がありません)。

そのため、事業ポートフォリオ計画を策定のうえ、進捗状況を毎年開示することを提案します。

(出所:2024/4/25淀川製鋼所『資本コストや株価を意識した経営の実現に向けた対応方針の策定ならびに中期経営計画の改定に関するお知らせ』よりSC作成)

当社は、本業とは無関係の賃貸等不動産、迎賓館、ゴルフ場等を大量に保有しており、当社の資本効率を悪化させる一因となっています。当社は、保有不動産の整理を進めるとSCに説明してきましたが、こちらも全く進展がありません。事業ポートフォリオ計画は、当然ながらこれらの不要な不動産等の売却計画を含めたものとすべきでしょう。

(出所:各施設のウェブサイト等よりSC作成)

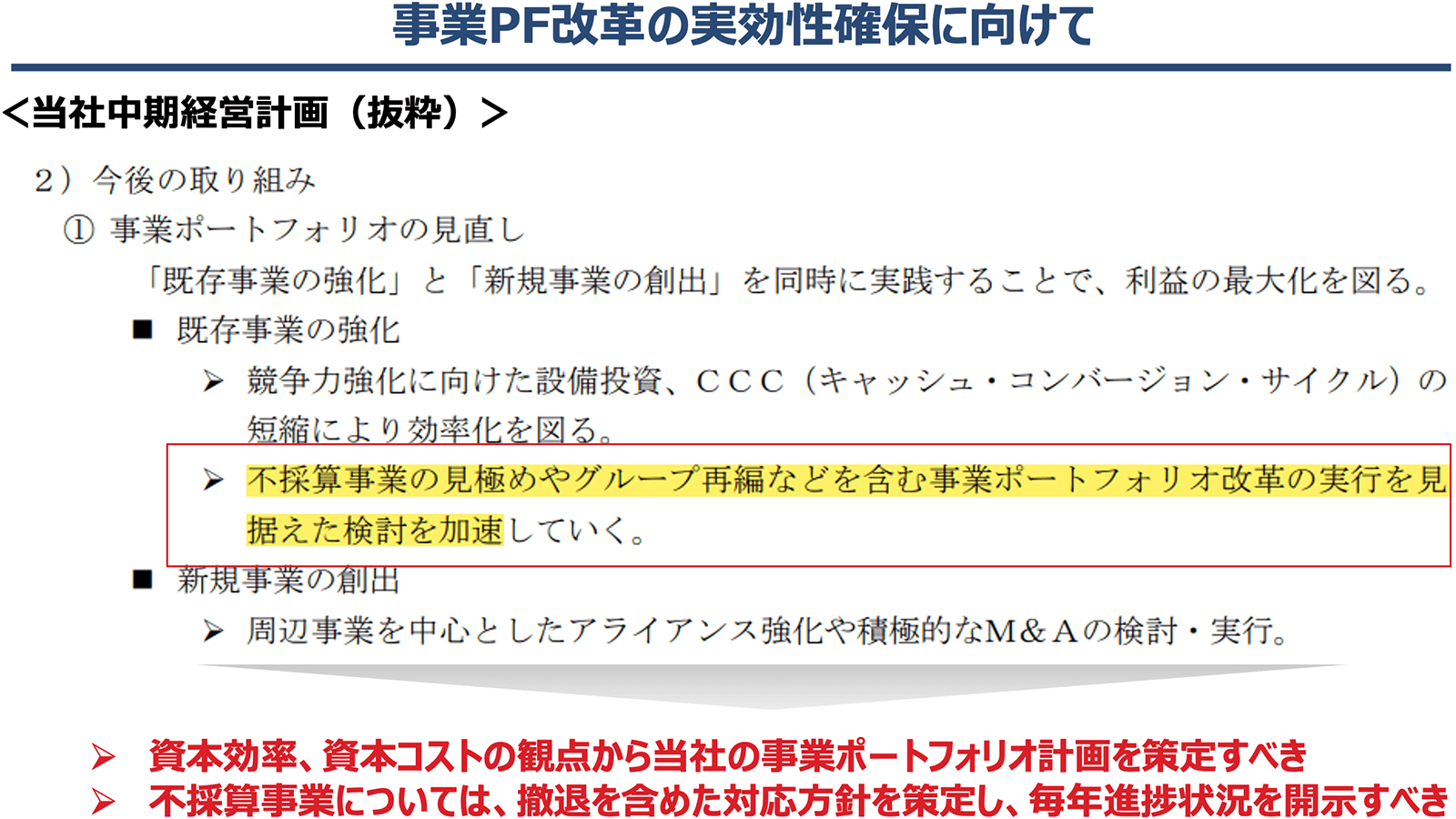

当社は2024年12月末現在、発行済株式総数の約9.2%の自己株式を保有しています。

一般的に、M&A取引等の際にその対価として使用することを想定して自己株式を保有する場合はありますが、当社は政策保有株式や賃貸等不動産をはじめ、過剰な資産を保有しており、仮に良いM&Aの機会があった場合でも、保有資産の売却等により資金を充当すべきでしょう。一方、当社が自己株式を大量に保有し続けているこの状況は、株主にとっては、いつでも当社株式の希薄化が行われ得るということを意味しています。

当社は、2024年4月25日に公表した中期経営計画の改定において、自己株式を発行済株式の10%未満とする方針を策定し、自己株式の一部を消却しましたが、この10%未満という基準は、特に意味のないものであると、当社自身が認めています。中途半端なことをせず、速やかに全ての自己株式を消却することを提案します。

(出所:QUICK Workstation(Astra Manager)よりSC作成)

当社は予てより株主優待制度を導入しており、2025年2月27日に公表された株主優待制度では、カタログギフトおよびヨドコウ迎賓館株主様入館券を対象株主に配布しています。

しかし、大株主にとっては、保有株数が増えても一律の便益しか得られず、不平等な制度となっています。また、機関投資家は株主優待券の受領を拒否することもあり、その場合は全くメリットがありません。仮に、自社の商品やサービスなどを提供する株主優待制度であれば、商品やサービスの認知度が向上することで、間接的に業績が拡大し、株主価値の向上に寄与する可能性が考えられますが、当社の株主優待制度は本業とは全く関係のない内容であり、そのような効果も見込めません。

そもそも、当社が株主優待制度に利用している「ヨドコウ迎賓館」は、文化的な価値があるとしても株主価値向上の観点から正当化できるものではなく、当社が保有する合理性は皆無であり、SCは芦屋市や兵庫県などに譲渡するべきであると考えています。

何れにしても、当社の株主優待制度により株主が平等に利益を得ているとは言い難く、株主優待制度を廃止することを提案します。

(出所:2025/2/27 当社「株主優待制度に関するお知らせ」よりSC作成)

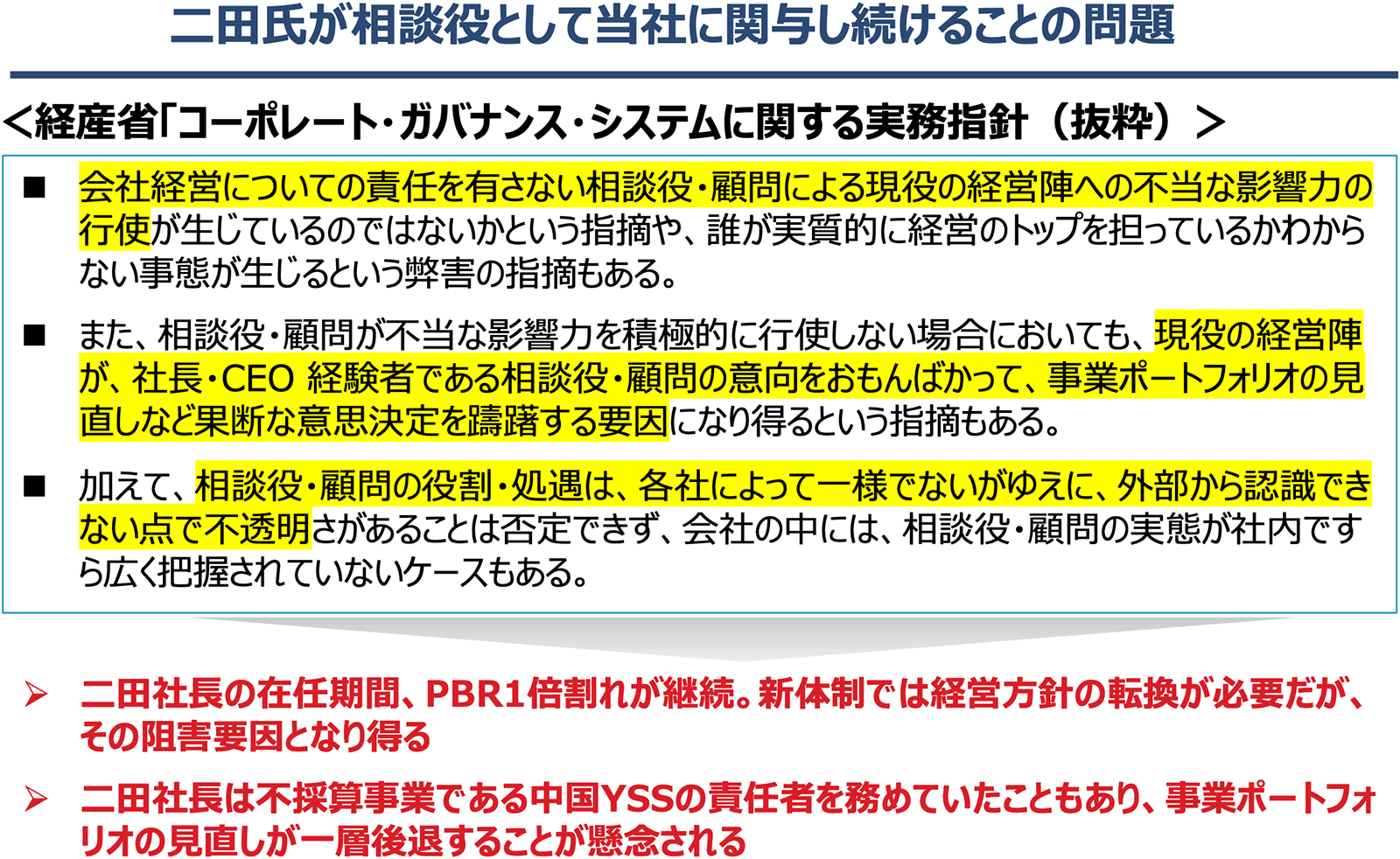

当社は、2025年2月27日付で、前代表取締役社長の二田氏が本定時株主総会の日を以て取締役を退任し、相談役に就任予定であることを発表しました。

しかし、経済産業省の「コーポレート・ガバナンス・システムに関する実務指針(2022年7月19日)」においても、「会社経営についての責任を有さない相談役・顧問による現役の経営陣への不当な影響力の行使が生じているのではないか」との懸念が指摘されているとおり、相談役・顧問等はコーポレートガバナンス上、望ましい制度ではありません。

当社の株価を低迷させた二田氏から企業価値が向上する意見を得ることは期待できず、それどころか相談役として残ることで、新体制が過去の判断に反する経営改革を躊躇する要因となり得ます。

そのため、当社の取締役経験者が相談役・顧問等として当社及び当社の子会社の役職員となることを禁じることを提案します。

(出所:2022/7/19 経産省「コーポレート・ガバナンス・システムに関する実務指針」よりSC作成)