弊社及び弊社の運営するファンド(“SC”又は”弊社”)は京阪神ビルディング株式会社(“京阪神ビル“または”当社“)の株主です。

SCは京阪神ビルに対し、株主価値向上のため、株主提案権を行使して次の議案を提出しました。

SCは解散価値割れの株価を是正することができる2カ年計画の策定を求めます。

すなわち、賃貸不動産という資産価値に裏付けられた京阪神ビル本来の価値に対して株価がディスカウントされた状態を直ちに是正すること、そして10年といった不確実性が高く現経営陣が責任を持てない期間ではなく、2カ年という予見可能性の高い期間で是正することを求めます。

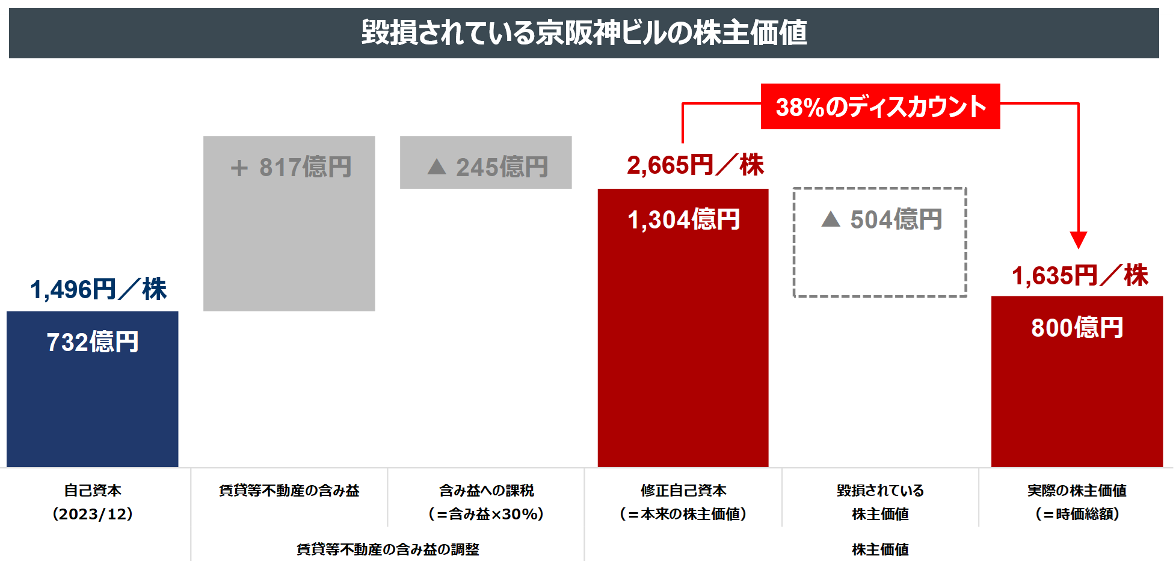

京阪神ビルの株価は、本来の株主価値から38%のディスカウント評価を受けています。これは、京阪神ビルには本来1,304億円の価値があるものの、現在の経営方針では800億円の価値にディスカウントする必要がある、という市場からの端的な評価です。

修正自己資本を基準にした修正PBRは0.62倍となり、京阪神ビルの株価は解散価値割れの状態となっています。

(出所:QUICK Workstation(Astra Manager)より弊社作成。財務情報は2023年3月期末、時価総額は2024年3月29日現在)

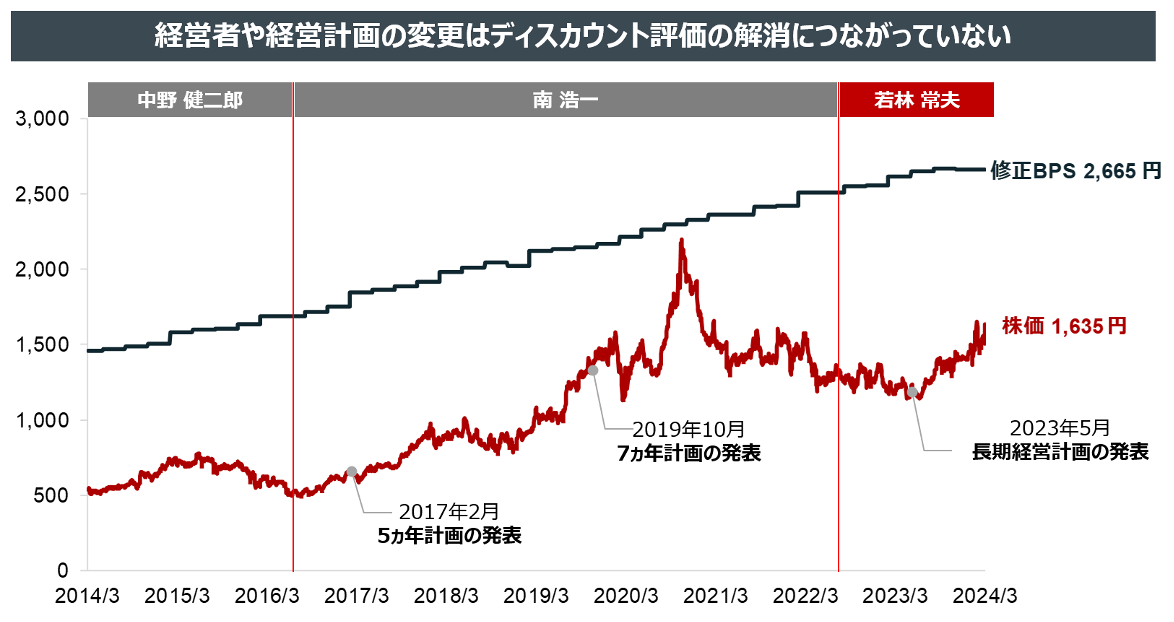

京阪神ビルの株価はディスカウント評価を受けることが常態化しています。経営者が変わり、経営計画が更新されても、京阪神ビルに対するディスカウント評価は是正されていません。

京阪神ビルの経営陣は、多くの企業が志向する「中長期的な企業価値の向上」を達成できていないのです。

(出所:QUICK Workstation(Astra Manager)及び会社開示資料より弊社作成。株価は2024年3月29日現在)

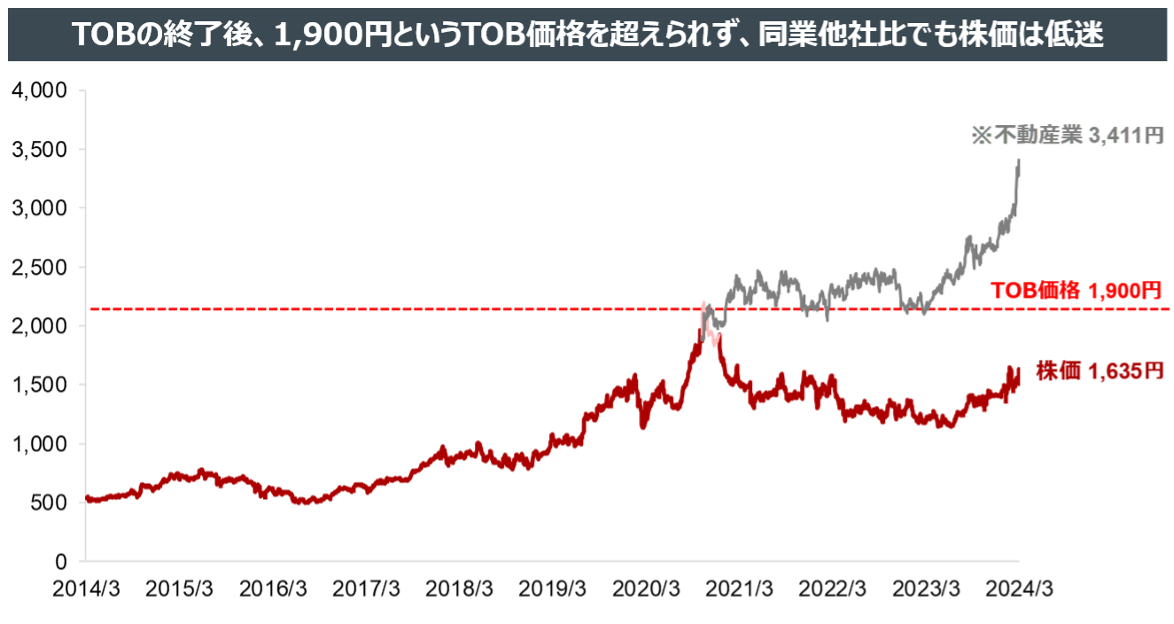

京阪神ビルの経営陣は、2020年11月、SCが行った1,900円でのTOBに対して反対を表明しました。そして、このTOBは不成立に終わっています。

TOBの終了後、取締役会は京阪神ビルの株価をTOB価格以上に向上させることも、不動産業の平均的な株価パフォーマンスを実現することもできていません。

(出所:QUICK Workstation(Astra Manager)より弊社作成。株価は2024年3月29日現在)

(注:※不動産業は、TOBの公表日から京阪神ビルの株価がTOPIX業種別指数(不動産業)と同様のパフォーマンスをしたと仮定した場合の京阪神ビルの想定株価)

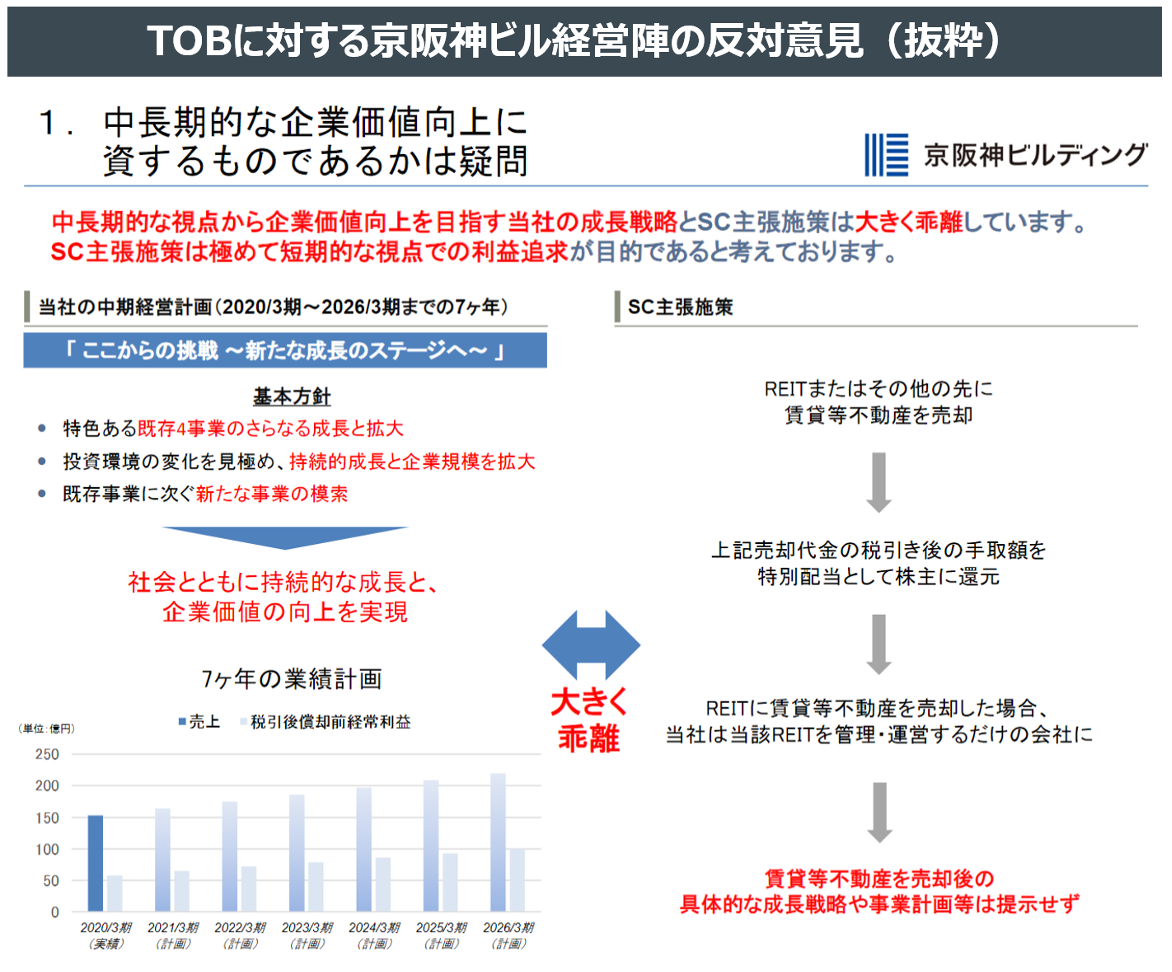

京阪神ビルの取締役会がTOBに反対した理由の一つに、京阪神ビルの経営計画とSC提案の乖離があります。たしかに、TOB当時の経営計画によってTOB価格以上の株価を実現できるならば、反対することに一定の合理性はあります。

(出所:2020年11月19日付当社開示資料)

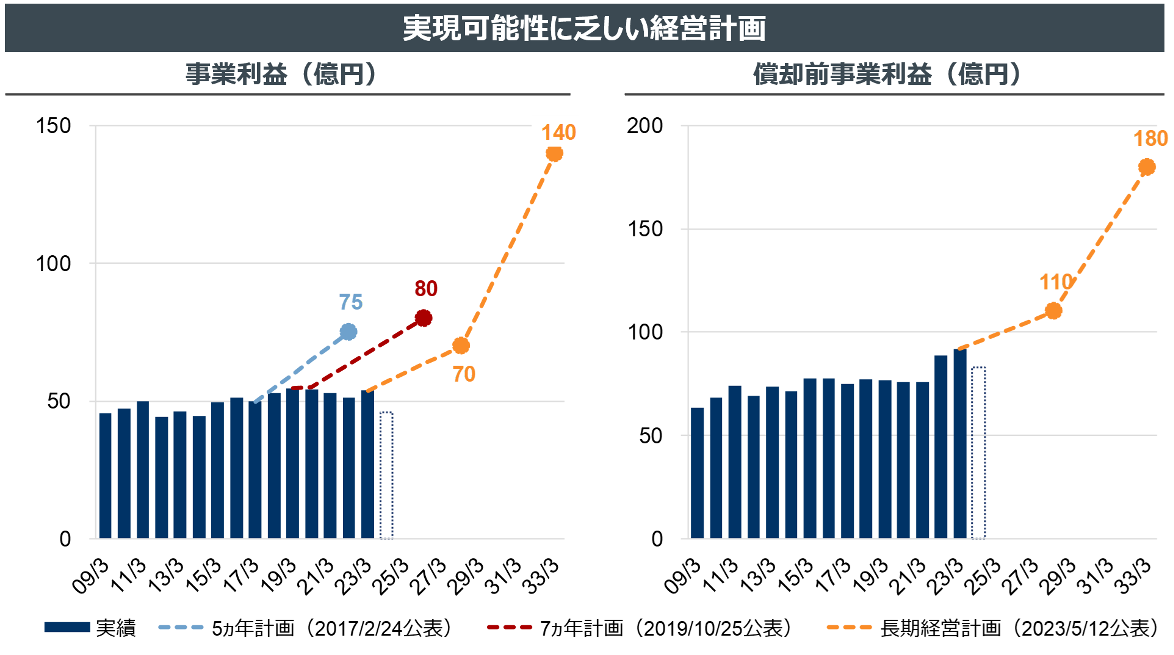

しかし、京阪神ビルが過去に掲げた経営計画と実績を比較すれば、京阪神ビルの経営計画は非現実的であると評価せざるを得ません。

京阪神ビルは、大幅未達となった5カ年計画を2年で撤回し、同様に

5年計画、7年計画が大幅な未達に終わったにもかかわらず、10年というさらに長期の計画を掲げることは、株主価値の向上という課題を先送りしているだけであると、SCは考えます。

(出所:QUICK Workstation(Astra Manager)及び当社開示資料より弊社作成)

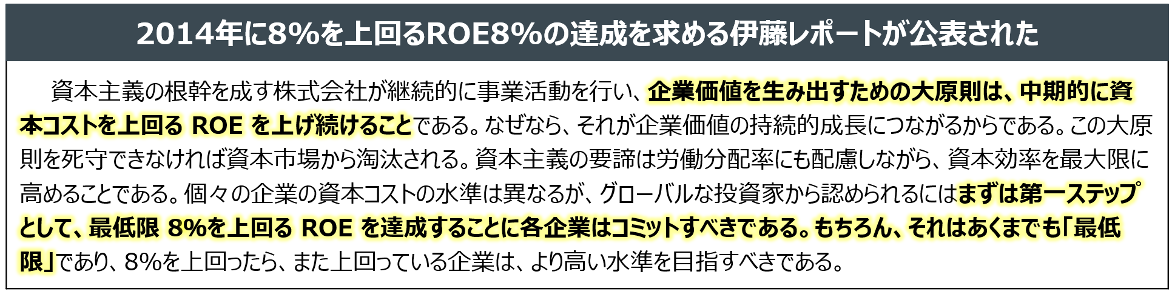

2014年、経済産業省が発行した伊藤レポートにおいて、企業価値を生み出すためには、最低限8%を上回るROEの達成が必要である、と明示されました。

(出所:経済産業省(2014)「持続的成長への競争力とインセンティブ〜企業と投資家の望ましい関係構築〜」プロジェクト(伊藤レポート)最終報告書)

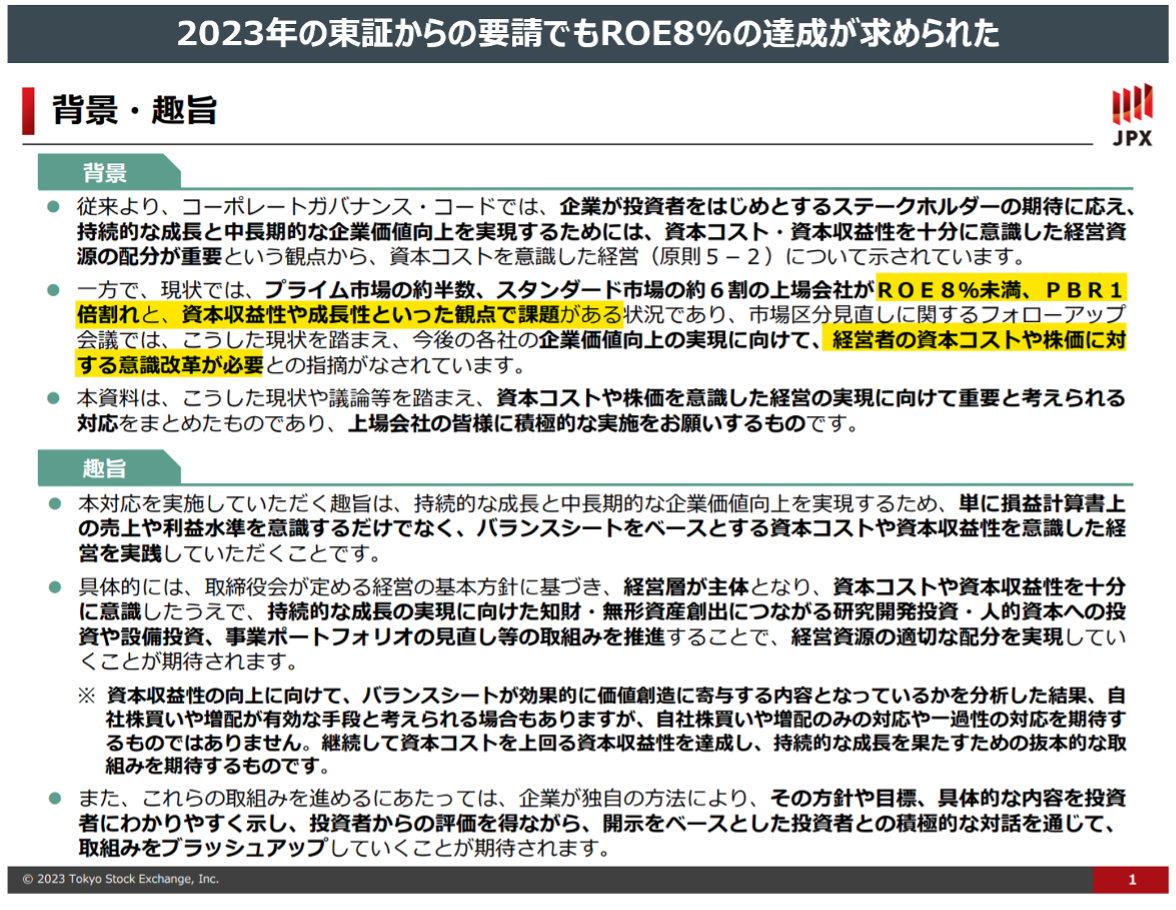

2023年には、東京証券取引所から、「資本コストや株価を意識した経営の実現に向けた対応について」が開示され、再びROE8%未満の上場企業に対する問題提起がなされました。

(出所:東京証券取引所(2024)「資本コストや株価を意識した経営の実現に向けた対応について」より弊社抜粋。黄色ハイライトは弊社)

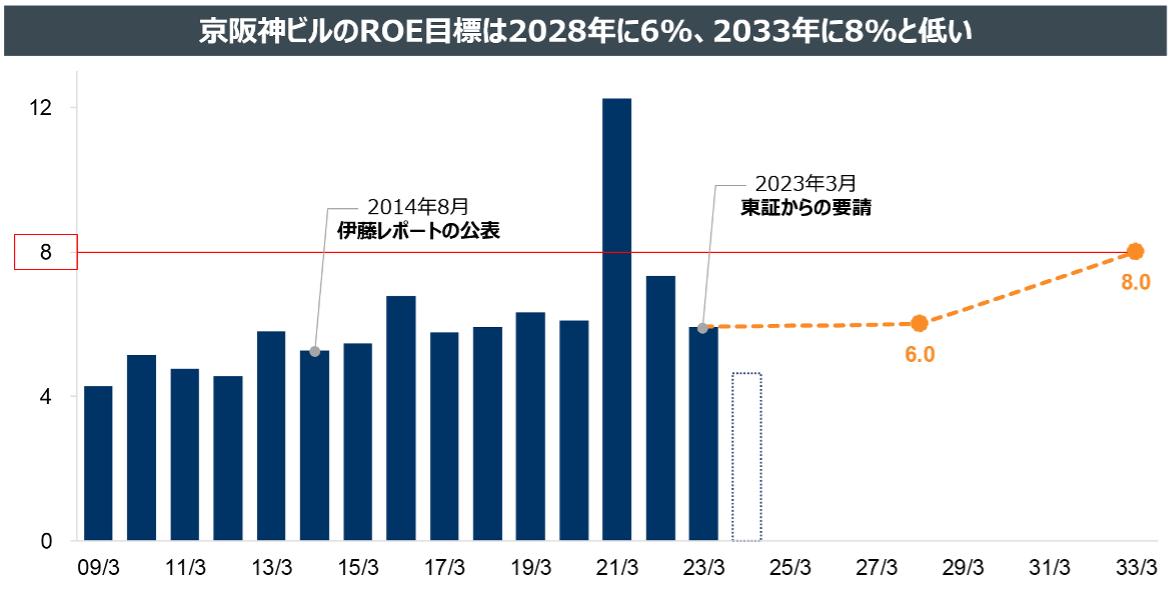

しかし、京阪神ビルが2023年に発表した経営計画において掲げたROE目標は、2028年で6%、2033年で8%となっています。

2014年に8%という最低限の水準が明示されたにもかかわらず、京阪神ビルは10年後に開示した経営計画で、さらに10年後の目標として8%という数字を掲げました。そして過去の経営計画の大幅未達の実績を踏まえると、その8%という遅く低い目標でさえ、達成できるか疑わしいのです。

(出所:QUICK Workstation(Astra Manager)及び当社開示資料より弊社作成)

そこでSCは、京阪神ビルのディスカウント評価の速やかな是正及び株主価値向上を実現させるために、2年以内に修正PBR1倍以上を達成することができる経営計画の策定を提案しました。

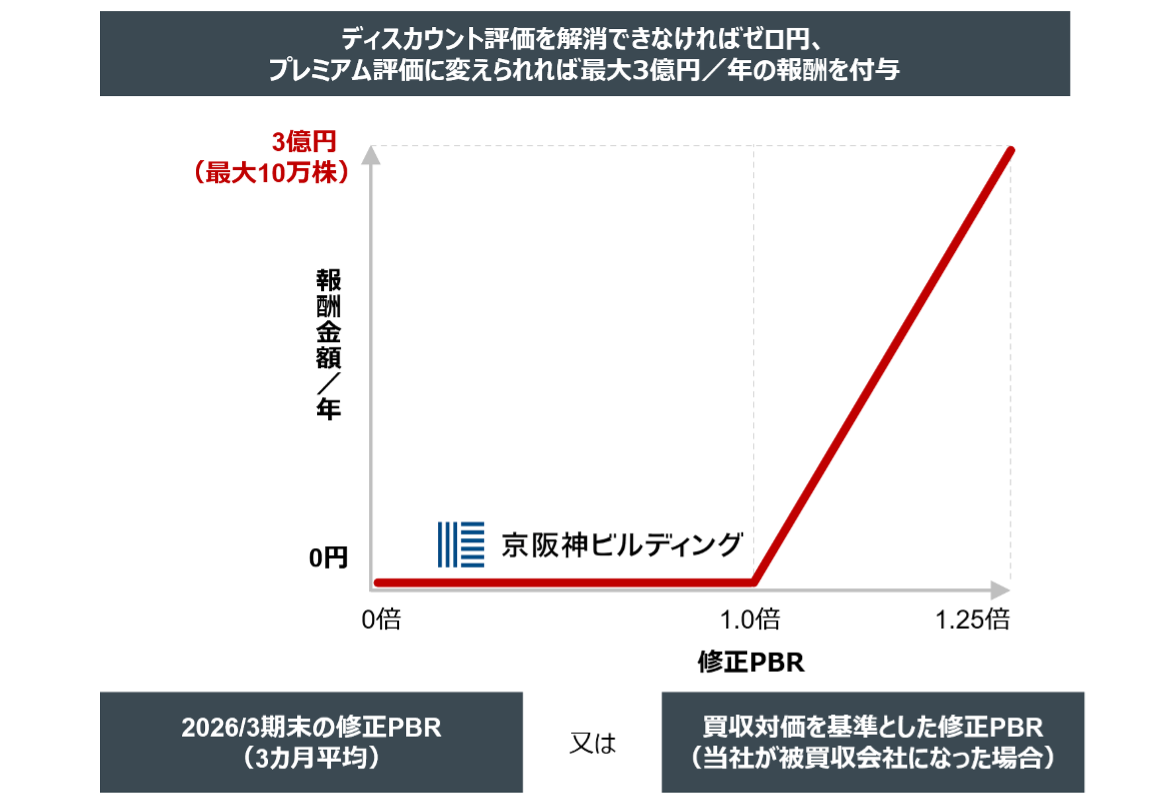

2つ目の提案として、SCは修正PBRと連動した株価変動報酬の導入を求めます。

修正PBR1倍に到達するまではゼロ円、修正PBRが1倍を超えれば最大で年間3億円の報酬を付与する報酬制度の導入を提案します。

そして、執行役員等の幹部社員にも同様の報酬制度を導入し、常態化したディスカウント評価をプレミアム評価に変える全社一体となった意識改革を行うべきです。

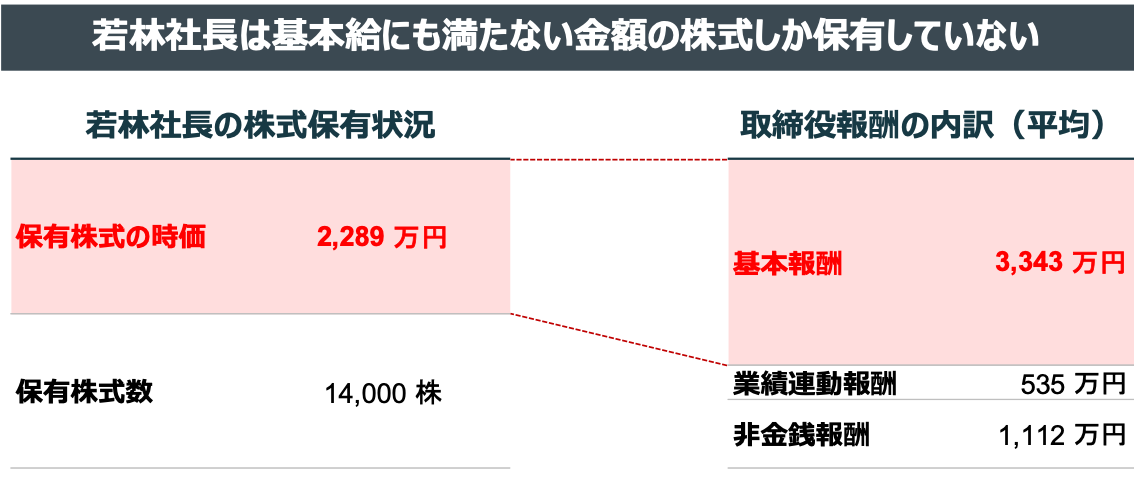

若林社長は時価でおよそ2,289万円の京阪神ビル株式を保有していますが、これは取締役の平均基本報酬3,343万円(278万円/月)にも満たない金額です。

京阪神ビルの株主価値向上にコミットすべき経営トップが、基本報酬程度の株式も保有していない状況は、一般株主としては物足りないものでしょう。

(出所:2023/3期有価証券報告書)

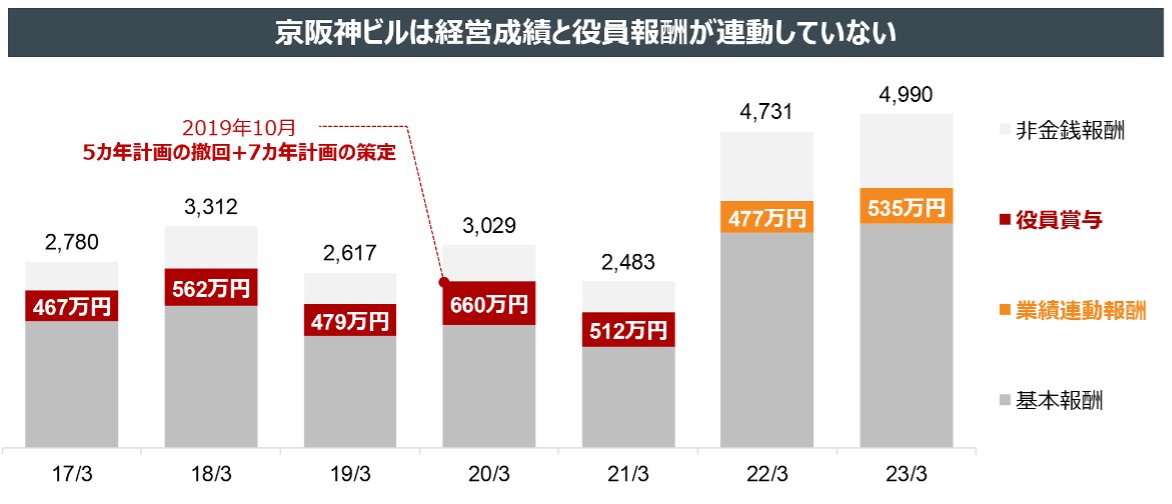

5カ年計画、7カ年計画と連続で経営計画が未達であったにもかかわらず、役員賞与や業績連動報酬の金額に影響を与えていませんでした。

このような状況で、10カ年計画へのコミットメントを経営陣が表明しても、市場からの信頼を得ることは難しいでしょう。

(出所:有価証券報告書より弊社作成。金額は社外取締役でない取締役の一人あたり平均金額)

そこでSCは、京阪神ビルの役職員に株主価値向上への適切なインセンティブを与えるため、修正PBRと連動した報酬制度を提案しました。